賞与とは、定期の給与とは別に支払われる給与等で、賞与、ボーナス、夏期手当等の名目で支給されるものその他これらに類するものをいいます。賞与を支給している企業の多くが、年間に2回、時期としては6月・12月にボーナスとして支給していますが、会社に支払いの法的義務はなく会社の規定に基づいて支払われる給与のの一種の為、所得税の課税対象となります。また、賃金、給料、俸給、手当、賞与その他いかなる名称であるかを問わず、労働者が労働の対償として受けるもののうち、年3回以下の支給のものをいいます。(日本年金機構HPより)

賞与(ボーナス)発行に必要な書類

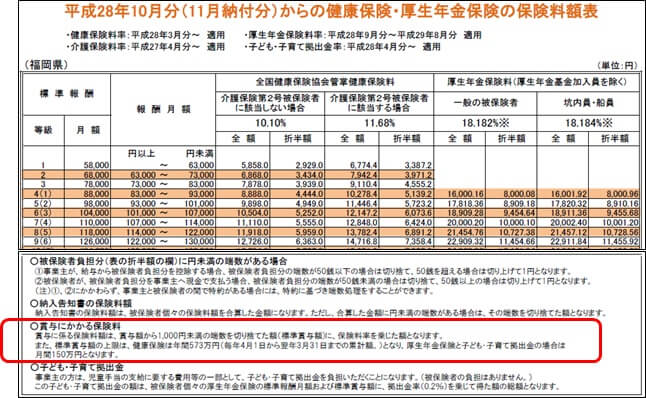

健康保険・厚生年金保険の保険料額表

注意:

保険料額表は、毎年改定されていますので、適用時期を間違えないように注意が必要です。

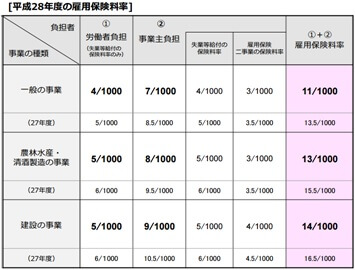

雇用保険料率表

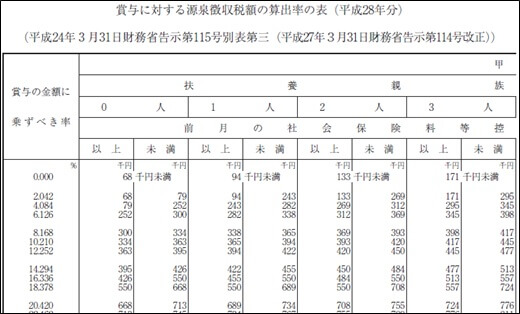

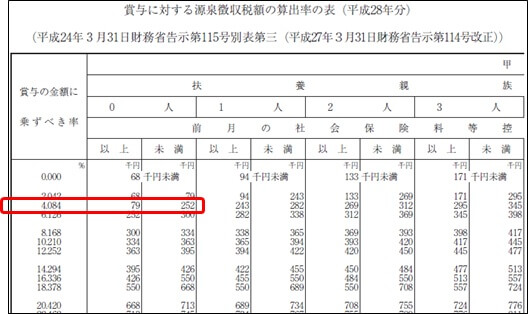

賞与(ボーナス)の源泉徴収税額表

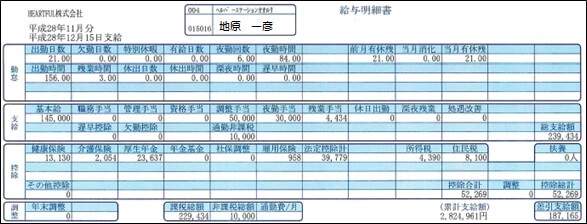

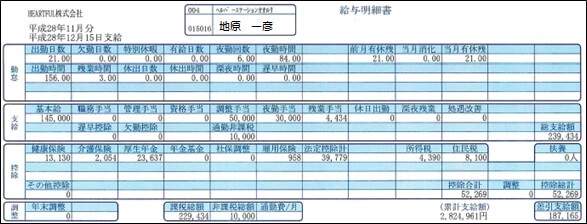

前月の給与

前月の給与の課税対象額

支給項目の計算

一般的に、賞与額のみとなります。

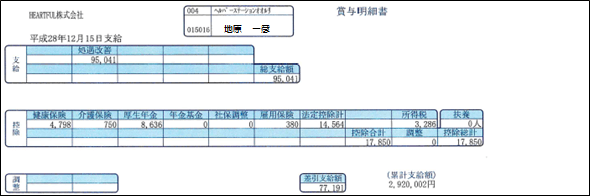

賞与(ボーナス)の社会保険料の算出

健康保険・厚生年金保険の算出

賞与の社会保険料の算出には、「健康保険・厚生年金保険の保険料額表」に記載された賞与に関する以下の赤枠の部分を使って計算します。

介護保険料

介護保険料(A)=95,000✕0.0158÷2=750.5円→750(五捨六入)

健康保険料

健康保険料 =(95,000✕0.1168÷2)-(A)=5,548円-750円=4,798円

厚生年金保険料

厚生年金保険料=95,000✕0.09091=8,636.45→8,635円(五捨六入)

留意:端数処理の扱い

健康保険は、介護保険を含む場合は、「標準報酬月額×(福岡なら、11.68%)÷2」を給与から徴収することとなり、この時点で端数処理を行ない、介護保険料は給与明細に表示する義務はなく、総額を表示すれば良い事となりました。その為、介護保険を分けて印字する場合は、上記の如く、健康保険か?介護保険を先に計算して、健康保険+介護保険の全体から控除する方法で計算します。

雇用保険の算出

雇用保険料率表の一般である4/1,000を掛けます。

総支給額95,041円×0.004=380.1→380円(50銭以上切り上げ)

住民税

所得税法上、賞与は「給与所得」に分類されます。一時金とはいえ賞与も立派な所得ですから、もちろん所得税が課せられます。一方、住民税は賞与から控除されることはありません。住民税の税額は、前年の所得に基づいて確定しています。それを12分割して毎月の給与から納めているため、ボーナスからは控除されないのです。

賞与(ボーナス)に対する所得税

賞与に対する所得税を計算する場合には、注意が必要です。

計算時の注意事項

給与で使用する税額表とは税額表が異なります。

「賞与に対する源泉徴収税額の算出率の表」に基づき、算出します。

留意:源泉徴収税額表には、「月額表」、「日額表」、「賞与に対する源泉徴収税額の算出率の表」の3つがあり、給与の支払区分に応じて使用する源泉徴収税額表が異なります。

- 月額表・・・月給制、半月毎、10日ごとの給与の支払い

- 日額表・・・日給・週休制、日割り計算の給与の支払い

- 賞与に対する源泉徴収税額の算出率の表

給与の電算機特例は、賞与にはありません。

賞与(ボーナス)の料率は、賞与(ボーナス)支給月の前月の給与を元に決定されます。

例えば、前月給与支給日=11月15日、今月給与支給日=12月15日、賞与支給日=12月15日、この場合、前月の給与とは、11月15日支給日の給与であり、直前の12月15日の支給日の給与ではありません。

それでは、実際に計算してみましょう。

前月の給与を見ます。

前月の給与の課税対象額を求めます。→239,434円-10,000円-39,799=189,635円

列と行の特定

地原一彦さんは、扶養=0の為、0人の列を見て、189,635円が含まれる行を求め、「賞与の金額に乗ずべき率」=4.084を求めます。

賞与(ボーナス)の所得税の算出

賞与の課税対象額をもとめ、それに算出した「賞与の金額に乗ずべき率」を乗じて、所得税を算出します。

・賞与の課税対象額=95,041円-14,564円=80,477円

・賞与の所得税=賞与の課税対象額×「賞与の金額に乗ずべき率」(円未満切り捨て)

つまり、80,477円×0.04084=3,286.6円

よって、所得税は、3,286円となる。

※前月に給与の支払いがない場合などは、扱いが異なりますのでご注意ください。

賞与支払届総括表の提出

賞与を支払った場合には、支払い日から5日以内に、被保険者賞与支払届・被保険者賞与支払届総括表を提出しなければなりません。この届の提出がないと、賞与の支払い実績が年金機構に知らされないこととなり、従業員が将来もらうべき年金額が減ってしまう可能性があり、社会保険に関する調査が入った場合などに、遡り徴収の対象となります。尚、賞与の支払いがなくても、支払届総括表の提出は必要です。