皆さん、毎月もらっている給与明細書、ちゃんと見たことがありますか?手取り額だけ見てすぐに捨ててしまう人も多いのではないでしょうか。明細書には、基本給に手当、残業代、通勤費などの支給額、そして健康保険、厚生年金、雇用保険などの社会保険と、所得税や住民税などの税金の控除額などが記載されています。

支給額はたいてい入社の際の雇用契約書を見ているので知っていると思いますが、健康保険や厚生年金、所得税などの控除額については、わからない方が多いと思います。そこで、具体的な給与明細書で手計算できるように、解説しますので、是非、自分の給与明細書で確認してみて下さい。

給与明細書とは

明細書発行の根拠

給与を支払うものは、給与の支払いを受けるものに「給与明細書」を交付しなければなりません。所定のフォームはなく、excelで自作しても手書きでも問題ありません。

所得税法第231条(給与等、退職手当等又は公的年金等の支払明細書)第1項

居住者に対し国内において給与等、退職手当等又は公的年金等の支払をする者は、財務省令で定めるところにより、その給与等、退職手当等又は公的年金等の金額その他必要な事項を記載した支払明細書を、その支払を受ける者に交付しなければならない。

労働保険の保険料の徴収等に関する法律第32条(賃金からの控除)

事業主は、厚生労働省令で定めるところにより、前条第一項又は第三項の規定による被保険者の負担すべき額に相当する額を当該被保険者に支払う賃金から控除することができる。この場合において、事業主は、労働保険料控除に関する計算書を作成し、その控除額を当該被保険者に知らせなければならない。

記載内容

労働基準法24条(賃金の支払)に関する行政通達で、以下の様に示されています。

使用者は、口座振込み等の対象となっている個々の労働者に対し、所定の賃金支払日に、次に掲げる金額等を記載した賃金の支払日に、次に掲げる金額等を記載した賃金の支払に関する計算書を交付すること

(1)基本給、手当その他賃金の種類ごとにその金額

(2)源泉徴収税額、労働者が負担すべき社会保険料額等賃金から控除した金額がある場合には、事項ごとにその金額

(3)口座振込み等を行った金額

※年次有給休暇の取得日数や残日数などは、法律上の通知義務はありませんが、給与計算上の根拠ともなる事から、明細上に記載するのが良いでしょう。

給与発行に必要な書類

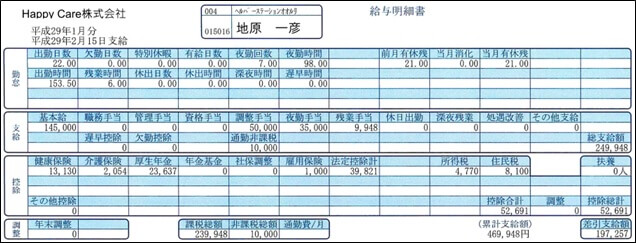

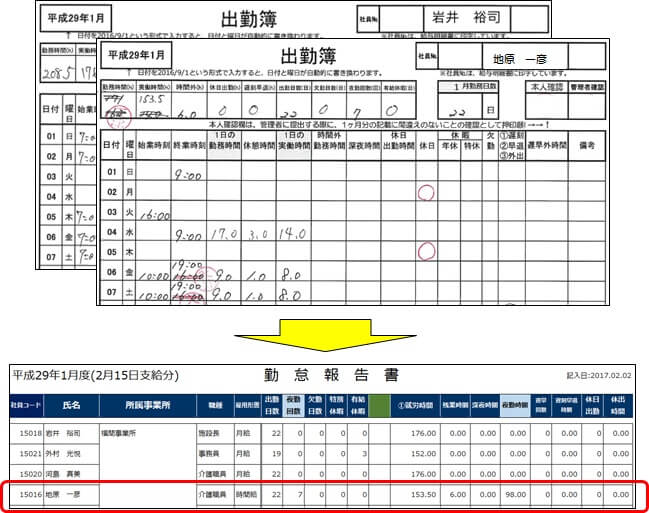

出勤簿・タイムカード

勤怠管理表

出勤簿から集計します。

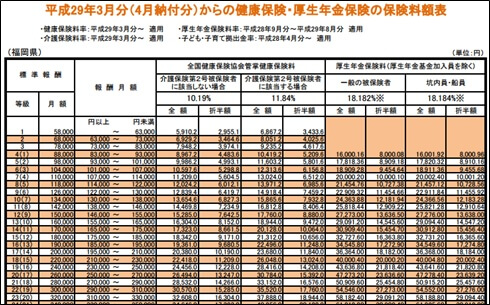

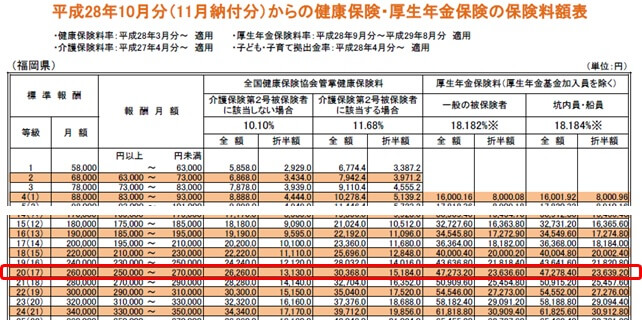

健康保険・厚生年金保険の保険料額表

注意:保険料額表は、毎年改定されていますので、適用時期を間違えないように注意が必要です。

健康保険・厚生年金保険被保険者標準報酬決定通知書

雇用保険料率表

給与所得の源泉徴収税額表

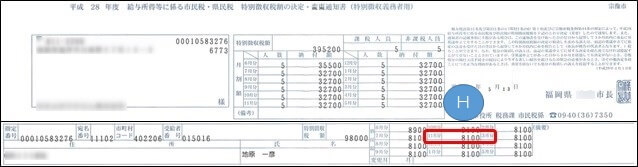

住民税課税決定通知書

個人住民税を納める方法には、「特別徴収」と、「普通徴収」があります。65歳以上の公的年金受給者の方は、年金から差し引かれる「年金天引き」となります。

特別徴収とは、事業主(給与支払者)が従業員(納税義務者)に代わり、給与から住民税を天引きして納入するもので、会社は、従業員から預かった住民税をそれぞれの市区町村へ翌月10日までに納付します。

普通徴収は個人で直接納付するもので、原則として6月、8月、10月、翌1月の年4回払いとなります。会社を辞めてしまうと給与がありませんから、普通徴収に切り替えて自分で納めることになります。

毎年5月中旬に、以下のような「住民税課税決定通知書」が届きますので、ここに記載されている住民税を使います。

給与計算の準備

社員台帳の確認

先月から今月にかけて変更事項はないか。新しく入社の社員、退職の社員はいないか?また、住所や扶養家族の変更などはないか?給与システム等を利用している場合は、新しく入社された人の登録や、人事情報の設定等の給与発行前の事前準備を行ないます。

労働時間の集計

タイムカードや出勤簿より、個人別に労働日数や時間の月集計を行います。(実働時間、残業時間、遅刻早退時間、有給休暇取得数などを集計します。)

支給項目の計算

給与システムを利用している場合は、「勤怠報告書」が作成できましたら、給与明細書発行を行います。

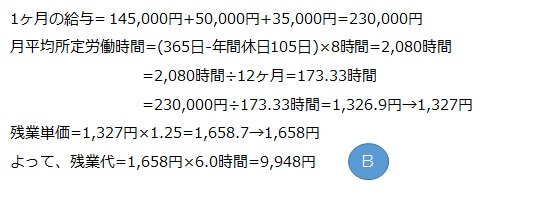

残業手当の計算

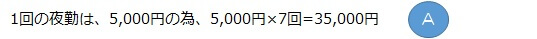

夜勤手当の計算

通勤手当(非課税通勤費)の計算

通勤手当は、一定金額までは所得税がかかりません。電車やバスでの通勤の場合は、1ヶ月15万円までは非課税となります。

例:

自家用車通勤、交通費=6,000円、自宅から会社までの距離8㎞とすると以下の表より、片道2㎞以上10㎞未満となりますので、4,200円までが非課税ですが、6,000円-4,200円=1,800円は課税通勤費となります。

社会保険料の算出

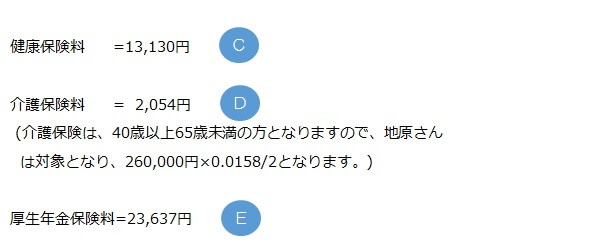

健康保険・厚生年金保険の算出

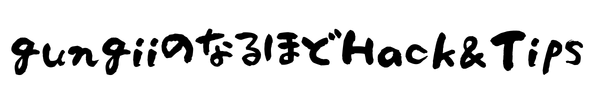

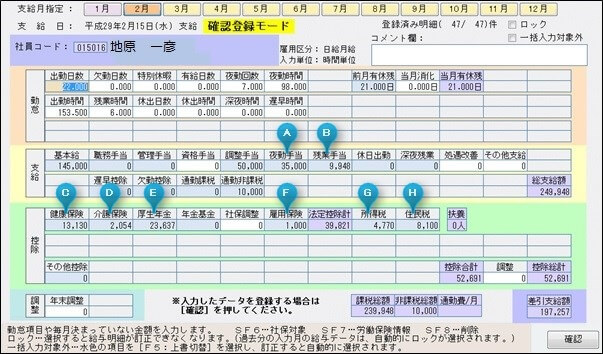

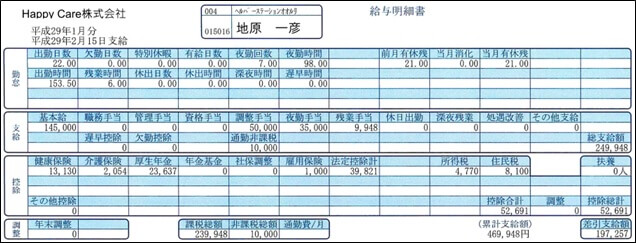

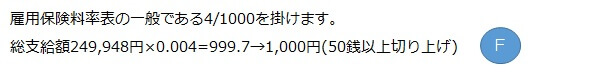

以下の給与明細書は、「地原一彦」さんの給与明細書システムから印刷した実際の数値です。この明細書を見ながら、社会保険料について説明します。

標準報酬月額の確認

「健康保険・厚生年金保険被保険者標準報酬決定通知書」を見ると、「地原一彦」さんは、「標準報酬月額」は、260千円となっています。

ここで、注意しなければならないのは、給与明細書の総支給額239,434円から「健康保険・厚生年金保険の保険料額表」の「標準報酬月額」を求めるのではなく、会社に届いている「地原一彦」さんの「健康保険・厚生年金保険被保険者標準報酬決定通知書」に記載されている「標準報酬月額」であるという事です。

✕:総支給額239,434→保険料額表の19等級の標準報酬月額240,000円

〇:「健康保険・厚生年金保険被保険者標準報酬決定通知書」の「地原一彦」さんの「決定後の標準報酬月額260千円」

注意:

「標準報酬月額」は、4月から6月の3ヶ月の報酬(基本給、各種手当)の平均を、国の定める標準報酬月額表にあてはめ、9月から来年の8月までの「標準報酬月額」を決めます。(実際には、10月から翌年9月の給料からの天引きに適用)

※年の途中で、3ヶ月の給料の平均が大幅に変動した場合は、随時改定を行います。

健康保険・厚生年金保険の保険料の確認

「健康保険・厚生年金保険の保険料額表」の月額260,000の欄を見ます。

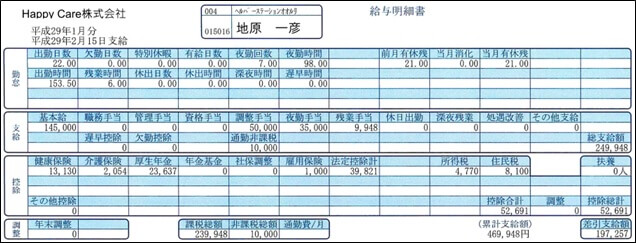

雇用保険の算出

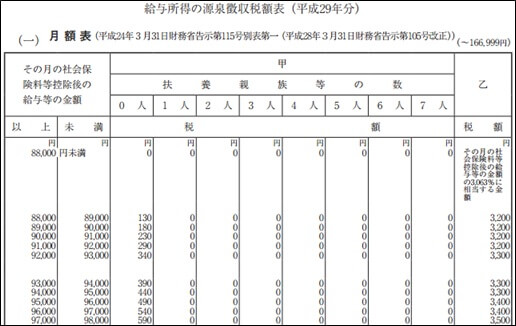

所得税の計算

給与所得に対する源泉徴収税額は、「給与所得の源泉徴収税額表」によって求めることになっていますが、その給与等の支払額に関する計算を電子計算機などの事務機械によって処理している場合は、月額表の甲欄を適用する給与に限り、別表を用いて源泉徴収税額を求めることができる特例が設けられています。よって、その場合は、税額表による税額とは一致しませんが、その差異は年末調整で精算されますので、問題はありません。

注意:地原一彦さんは、扶養はありません。

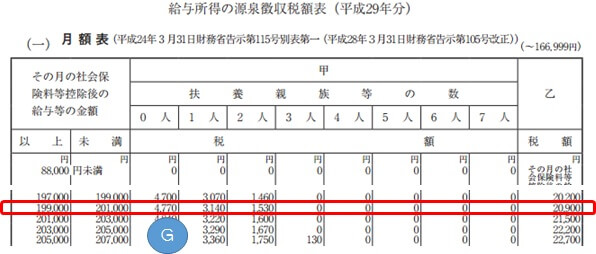

税額表による算出

「源泉徴収税額表」を参照して税額をもとめますが、ここで大事なことは、入社時に記載してもらった「給与所得者の扶養控除等(異動)申告書」を確認することです。扶養家族が居るか?いないか?によって税額が変わるからです。

月々の給与から控除する源泉所得税は、課税対象額を「給与所得の源泉徴収税額表(月額表)にあてはめて算出します。

課税対象額の算出

課税対象額=総支給-交通費-社会保険料の合計=249,948円-10,000円-39,821円=200,127円

「税額表」より算出

税額表では、199,000から201,000の行の扶養0人の列の4,770円となります。

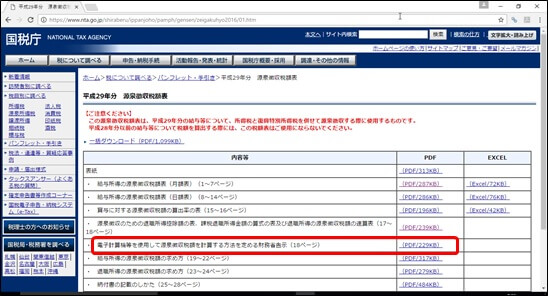

特例による算出

「電算機計算の特例」

国税庁のサイトより、電算機の特例の告示をダウンロードします。この告示に、電算機による計算方法が記載されています。

具体的な計算

①課税対象額の算出

課税対象額(A)=総支給-交通費-社会保険料の合計=200,127円

②給与所得控除額の算出

上記の課税対象額(A)を、以下の別表第一にあてはめて、算出します。

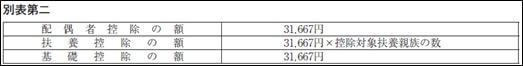

③配偶者控除、扶養控除、基礎控除の額の算出

別表第二から、配偶者控除、扶養控除、基礎控除の合計額を求めます。地原一彦さんは、扶養家族はありませんので、以下の通りです。

配偶者控除、扶養控除、基礎控除の合計額=0円+0円+31,667円=31,677円

④課税所得金額(B)の算出

課税所得金額(B)

=課税対象額(A)-給与所得控除の額-配偶者控除,扶養控除,基礎控除の合計額

=200,127円-75,038円-31,677円=93,412円

⑤所得税額の算出

課税所得金額(B)を別表第三にあてはめて、所得税額を求めます。